2025-11-28 08:32:44

2025年A股市場走強,券商行業迎來“最好的時候”,前三季度44家上市券商歸母凈利潤同比增63%,CS證券Ⅲ指數成分股三季度歸母凈利潤創歷史新高,行業各項細分業務收入均實現增長。券商競相發力業務創新,AI融合應用落地,圍繞企業客戶推出協同服務品牌。展望“十五五”,證券行業格局有望重塑,綜合服務和國際化能力成關鍵,并購及國際業務崛起成趨勢。

每經記者|王海慜 每經編輯|彭水萍

2025年以來,A股市場穩步上揚,重要關口持續突破,成交量持續保持萬億以上,“科技牛”行情更是引領市場主線,在這樣的市場氛圍下,券商行業迎來了“最好的時候”。

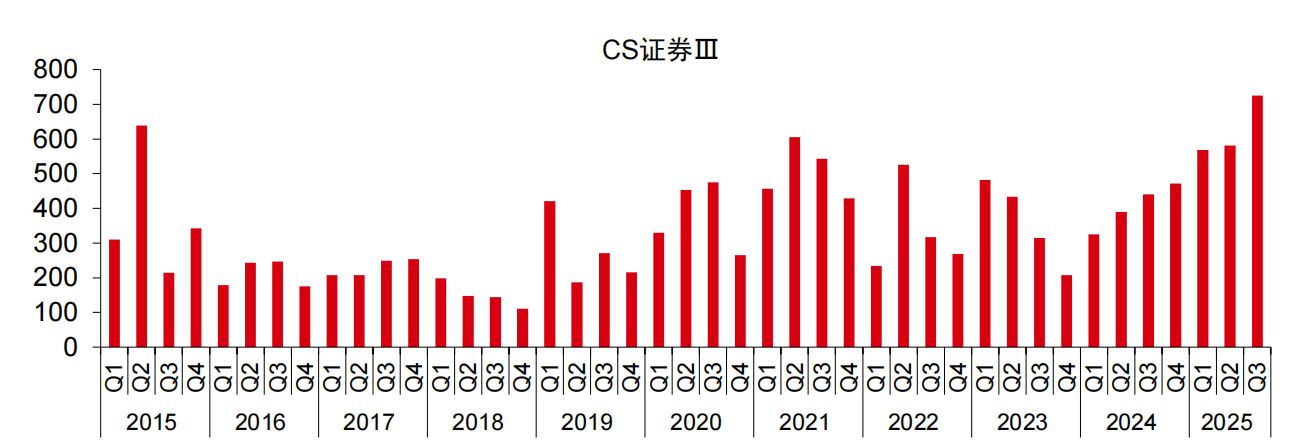

據統計,2025年前三季度,44家上市券商實現歸母凈利潤1694.06億元,同比增長63%。值得關注的是,今年三季度,CS證券Ⅲ指數成分股單季度歸母凈利潤達725億元,創下歷史新高。業務層面,前三季度,證券行業經紀、投行、資管、利息、投資業務收入分別同比增長74%、23%、2%、56%和 43%,均實現正向增長。

展望未來5年,券商行業正站在格局重塑與高質量發展的新起點。在行業基本面持續向好、ROE水平穩步回升的同時,券商積極以 AI賦能業務創新、深化綜合服務布局,而即將到來的“十五五”期間,綜合服務與國際化能力更將成為行業競爭的關鍵。

今年A股市場穩步上揚,并在10月末滬指時隔10年突破4000點關口。與此同時,市場股基成交額大幅提升,前三季度全市場日均股基成交額同比增長 110%至1.93萬億元,其中第三季度單季日均股基成交額同比大幅增長210%至 2.49萬億元。

在這樣的市場氛圍下,券商行業基本面迎來“最好的時候”。據中信證券統計,2025年前三季度,44家上市券商實現歸母凈利潤1694.06億元,同比增長63%;實現扣非歸母凈利潤1620.95億元,同比增長68%。基于2025年7月修訂的新會計準則,44家上市券商共實現調整后營業收入(營業收入-其他業務成本)4189.62億元,同比增長44%。

2025年下半年以來,得益于市場成交額上行,股權融資復蘇,兩融規模創歷史新高以及A股市場走強,券商板塊業績在2025年三季度呈現強勁環比增長,單季度實現扣非歸母凈利潤 678.53 億元,環比增長31%,CS證券Ⅲ指數成分股第三季度歸母凈利潤達725億元,創下單季度歷史新高。

CS證券Ⅲ指數成分股單季度歸母凈利潤情況(億元)

圖片來源:中信證券研報截圖

圖片來源:中信證券研報截圖

具體到券商的大類業務,2025年前三季度,經紀、投行、資管、利息和投資收益收入分別為1128億元、253億元、333億元、335億元、1968億元,同比增長74%、23%、2%、56%和 43%,各項業務均實現正向增長,經紀和自營仍為業績增長的核心動力。其中,第三季度各項業務收入環比同樣呈上行趨勢,行業經紀、投行、資管、利息和投資收益分別為488億元、97億元、121億元、142億元、798億元,環比增長58%、8%、9%、22%和 22%。

值得一提的是,此前幾年陷入持續調整的資管業務今年來也是頗具看點,第三季度上市券商資管業務同比增速出現較為明顯的放大。值得關注的是,今年來ETF規模增長勢頭依然強勁,券商作為ETF的主要渠道方,有望從中受益。

與此同時,目前ETF管理規模領先的基金公司大多為券商系基金。據國金證券統計,截至2025年10月,ETF規模達到57045.6億元,較2024年末增長53%,同比增長61%。從競爭格局看,華夏基金與易方達基金穩居行業第一梯隊,管理規模分別高達9126億元、8603億元,華泰柏瑞基金以超6000億元的規模位居第三。

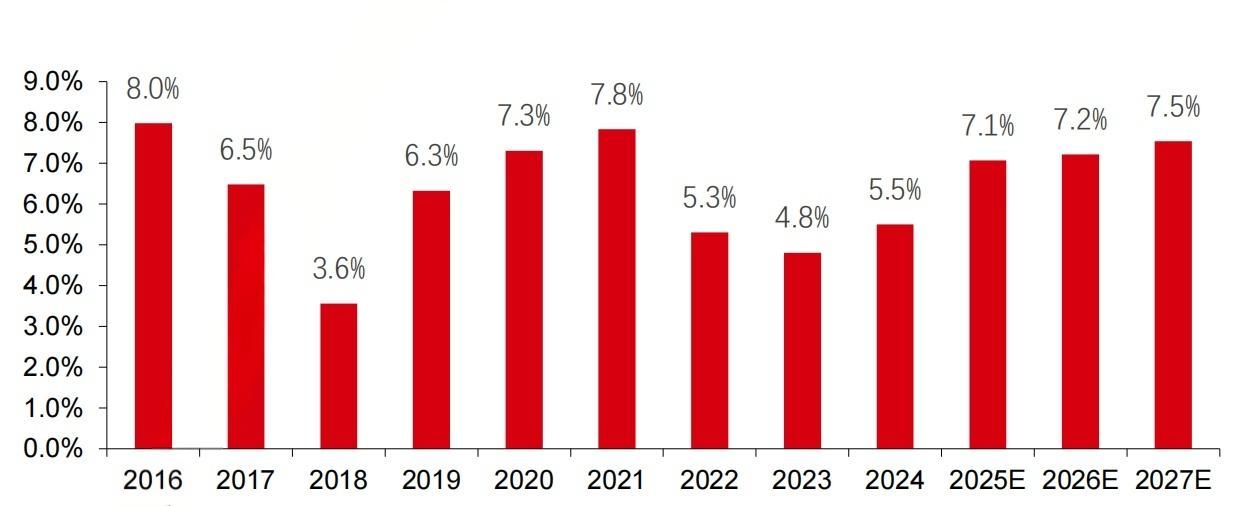

業內預計,隨著市場景氣度持續回升,未來幾年證券行業的ROE水平有望穩步提升。中信證券預測,今年證券行業ROE有望達到 7.1%,接近2019年-2021年上輪牛市水平。在“十五五”規劃積極發展股權、債券等直接融資,穩步發展期貨、衍生品和資產證券化的方向下,多項業務有望在2026年繼續實現復蘇。在2026年日均股基成交額達到2.1萬億元,股權融資規模達到8500億元,兩融期末余額達到2.6萬億元,上證指數達到4250點的假設下,證券行業ROE有望繼續實現穩步提升至7.2%左右。

證券行業年度ROE水平

圖片來源:中信證券研報截圖

在經紀、自營、兩融等傳統業務景氣度較高的背景下,創新發展也是今年來證券行業前行的主軸。

AI(人工智能)作為當前時代主題,今年以來證券行業也不斷有AI融合的創新應用落地,財富管理領域首當其沖。

例如,華泰證券旗下AI漲樂App于今年10月上線,可為投資者提供AI選股、AI盯盤、AI語音下單等功能;國金證券構建"千人千面"智能服務系統,通過AI選股、AI股票解套等智能產品,將買方投顧理念植入算法;山西證券推出債券交易機器人,將詢價/報價響應速度從30秒縮短至3秒;國泰海通啟動“All in AI”策略布局,推出證券行業首款全AI App“國泰海通靈犀”;中信證券發布首套市值管理AI企業服務平臺“信·企智”,將AI大模型算法與市值管理相結合,為企業提供智能決策支持。此外,一些券商通過AI大模型工具強化風控能力。例如,東方證券"東方大腦"人工智能應用平臺日均可處理近7萬條市場輿情資訊,交易時段每分鐘處理輿情峰值近200條,為風險管理業務提供了全面及時的輿情洞察。

值得關注的是,隨著跨條線的綜合服務場景越來越深入,去年底以來,業內圍繞企業客戶推出協同服務品牌的創新案例不斷涌現。比如,招商證券發布“招證企航”綜合金融服務品牌、國信證券推出“國信黑鉆企業管家”、華泰證券“行知”發布上市公司價值提升解決方案。

在業內人士看來,這些企業服務品牌的出現,標志著券商的內部協同已從聚焦組織架構(例如設立戰略客戶部作為統一接口)、綜合服務體系等“內功”修煉,逐步拓展到業務鏈條生態融合、將內部業務鏈產品化輸出為協同品牌的“外塑”推廣階段。

隨著時間即將進入“十五五”時期,慢牛格局已然成各方共識,證券行業該如何把握這一歷史機遇?今年以來,業內各大券商又相繼做出了哪些有針對性的布局?

近日,中信證券非銀團隊發布了《證券行業2026年投資策略及“十五五”發展展望》。研報指出,“十五五”期間,證券行業格局有望深度重塑,推動實現錯位發展,資產配置、綜合服務和國際化能力有望成為行業分化的決定因素。“在近二十年國際一流投行的發展歷程中,清晰地體現了從以業務牌照為中心到以客戶服務為中心的趨勢。為實現2035打造國際一流投行的宏觀目標,國內機構應積極圍繞提升綜合服務能力進行改革。”中信證券指出。

某券商行業研究人士認為,以客戶服務為中心正從口號轉變為行業戰略支點。在她看來,隨著近年來政策從融資端向投資端傾斜,行業經營的重心也隨之發生著變化,“2023年8月監管開始轉調,資本市場要從融資端轉向投資端,這兩年券商的經營特征也隨之轉向,融資端的業務包括投行、PE,都是一個大幅萎縮的狀態,投資端的業務包括經紀、自營、信用則開始扛起利潤大旗。在讓利于投資者過程中,各種中介、資管方收費的費率下滑,行業通過股市交投活躍,以量補價形成收入增長。”

“證券業這兩年針對性的布局,就是敞口越來越擴大的自營布局,以及經紀業務方面向財富管理發力,未來境內業務的大方向肯定是私客和財富管理,然后看牛市能走多遠讓自營飛一會。今年三季度券商普遍業績好,其實大頭是自營及科創跟投市值上漲帶來的。”上述券商行業研究人士表示,“而一些相對謹慎的券商,不愿意擴大方向性敞口,主要的創新是向非嚴監管的領域做增量業務空間的拓展,主要就是國際業務,這兩年國際業務的投入與擴展,可能已經比我們想象的要深入得多,不單純是跨境衍生品業務而已,而是各個國家區域主流市場的布局。”

“另外,當前證券行業還有幾大趨勢值得關注,首先是并購業務的崛起,不僅僅是中國,全球并購總額都在逐步增加,全球第三季度并購交易總額突破1萬億美元,為歷史上第二次在單季達到這一規模,像Evercore這類精品投行,財務顧問收入快追上JP Morgan和高盛,而國內一些頭部券商也都有在并購業務進行特色化布局,尤其是跨境布局。另外,國際業務方面,現在國內外投行都在積極進軍中東地區,包括高盛、摩根大通、花旗集團、巴克萊等在內的海外投行紛紛在中東擴張,主要聚焦私人財富管理、資本市場及IPO等領域。國內券商如中金公司在迪拜的分公司今年也已開業。”上述券商行業研究人士進一步指出。

封面圖片來源:視覺中國-VCG21409100706

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP