2025-11-15 13:35:13

美股“反轉(zhuǎn)”背后:重磅經(jīng)濟數(shù)據(jù)發(fā)布時間確定,美聯(lián)儲12月降息概率已跌破50%;孫正義的“OpenAI煉金術(shù)”:80億美元利潤藏“貓膩”;巴菲特首次買入谷歌,持倉市值已達49億美元;甲骨文3488億美元市值蒸發(fā)領(lǐng)跌科技股,比特幣周跌超9%一度破95000美元。

每經(jīng)記者|岳楚鵬 宋欣悅 蘭素英 每經(jīng)編輯|蘭素英 王嘉琦

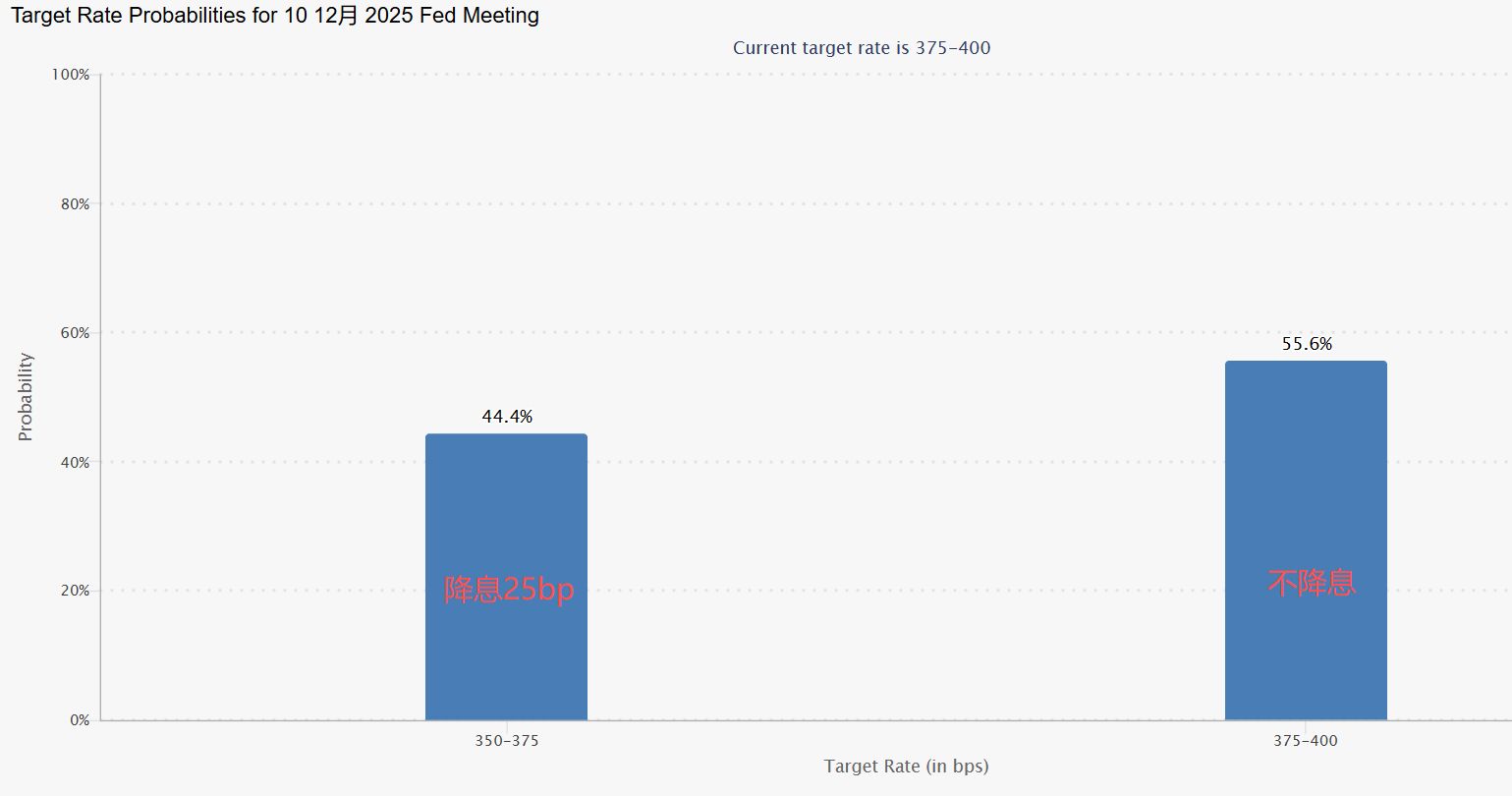

◆ 美股11月14日出現(xiàn)“V型反轉(zhuǎn)”,很大一部分原因是美國重磅經(jīng)濟數(shù)據(jù)發(fā)布時間終于確定。美國勞工部統(tǒng)計局稱將于11月20日發(fā)布9月非農(nóng)就業(yè)報告,而第三季度GDP修正值將于11月26日發(fā)布。目前市場對美聯(lián)儲12月降息的預(yù)期已降至50%下方。

◆ 軟銀集團11日最新發(fā)布的第二財季報告顯示,其已清倉英偉達股票套現(xiàn)58.3億美元,以追加投資OpenAI。當(dāng)季,軟銀凈利潤同比翻倍至166億美元,但其中有80億美元的OpenAI投資回報卻是暗藏玄機:軟銀實際上還未真正出資,便憑著一紙承諾計入了利潤。

◆ 巴菲特第三季度首次建倉谷歌,買入將近1785萬股,持倉市值已達49.3億美元。谷歌一躍成為伯克希爾第十大股票。

美國9月非農(nóng)就業(yè)報告下周四發(fā)布

美股周五“反轉(zhuǎn)”

美聯(lián)儲12月降息概率跌破50%

11月14日,美股上演“V型反轉(zhuǎn)”。開盤后,道指一度跌超500點,納斯達克一度跌近2%,一個多小時后,納指直線拉升,盤中轉(zhuǎn)漲,道指跌幅明顯收窄。

美股半導(dǎo)體芯片股逆勢拉升,成為推動市場情緒回暖的主要因素。閃迪一度漲近10%,美光科技一度漲超7%,英偉達一度跌超3%后漲1%。消息面上,據(jù)媒體14日報道,由于AI需求導(dǎo)致供應(yīng)短缺,三星電子本月將部分內(nèi)存芯片的價格較9月上調(diào)了30%~60%。

截至當(dāng)天收盤,標(biāo)普500跌0.05%,道指跌0.65%,納指漲0.13%,終結(jié)了連續(xù)三日的下跌走勢。

同一天,美國勞工部統(tǒng)計局(BLS)表示,11月20日將發(fā)布9月非農(nóng)就業(yè)報告,11月21日將發(fā)布9月實際薪資等數(shù)據(jù)。不過,部分勞工數(shù)據(jù)的發(fā)布仍存在不確定性。美國勞工部部長表示,不確定BLS是否能發(fā)布10月份消費者物價指數(shù)。

美國商務(wù)部則稱,第三季度GDP修正值將于美東時間11月26日上午8:30發(fā)布,同日晚些時候還將公布10月份個人收入、支出及PCE價格指數(shù)。

另外,白宮國家經(jīng)濟委員會主任哈塞特此前表示,政府將如期公布10月的就業(yè)報告,但受到政府“停擺”的影響,該就業(yè)報告中將不包含失業(yè)率數(shù)據(jù)。

關(guān)鍵經(jīng)濟數(shù)據(jù)的缺失,增加了美聯(lián)儲調(diào)整貨幣政策路徑的難度。據(jù)美國國會預(yù)算辦公室10月底的計算,6周“停擺”使得美國第四季度的年化GDP增速被拉低1.5個百分點,其中約70至150億美元的經(jīng)濟損失是不可逆的。

在美聯(lián)儲12月是否降息的問題上,近日多位美聯(lián)儲官員都傳遞了謹(jǐn)慎的態(tài)度。這些表態(tài)令市場開始調(diào)整降息預(yù)期,疊加經(jīng)濟數(shù)據(jù)不確定性增加,目前市場預(yù)計美聯(lián)儲12月降息的概率已經(jīng)低于50%。

舊金山聯(lián)儲行長戴利表示,在12月貨幣政策會議召開前判斷是否會降息還為時過早。戴利表示,下次會議召開前,還會有大量數(shù)據(jù)公布,因此對降息保持開放的態(tài)度。

明尼阿波利斯聯(lián)儲行長卡什卡利表示,考慮到經(jīng)濟的韌性,他對12月降息持觀望態(tài)度。

此外,克利夫蘭聯(lián)儲行長哈馬克表示,她擔(dān)心若繼續(xù)降息,市場可能會懷疑美聯(lián)儲實現(xiàn)2%通脹目標(biāo)的決心。

孫正義的“OpenAI煉金術(shù)”:

賣光英偉達58億美元是“陽謀”

提前入賬80億美元利潤藏“貓膩”

圖片來源:每經(jīng)記者 王嘉琦 攝

圖片來源:每經(jīng)記者 王嘉琦 攝

軟銀集團的AI“豪賭”引發(fā)了一場市場動蕩。

11月11日,軟銀集團在最新財報中稱,清倉其持有的全部英偉達股票,套現(xiàn)58.3億美元,并將這筆錢用于對OpenAI的追加投資。

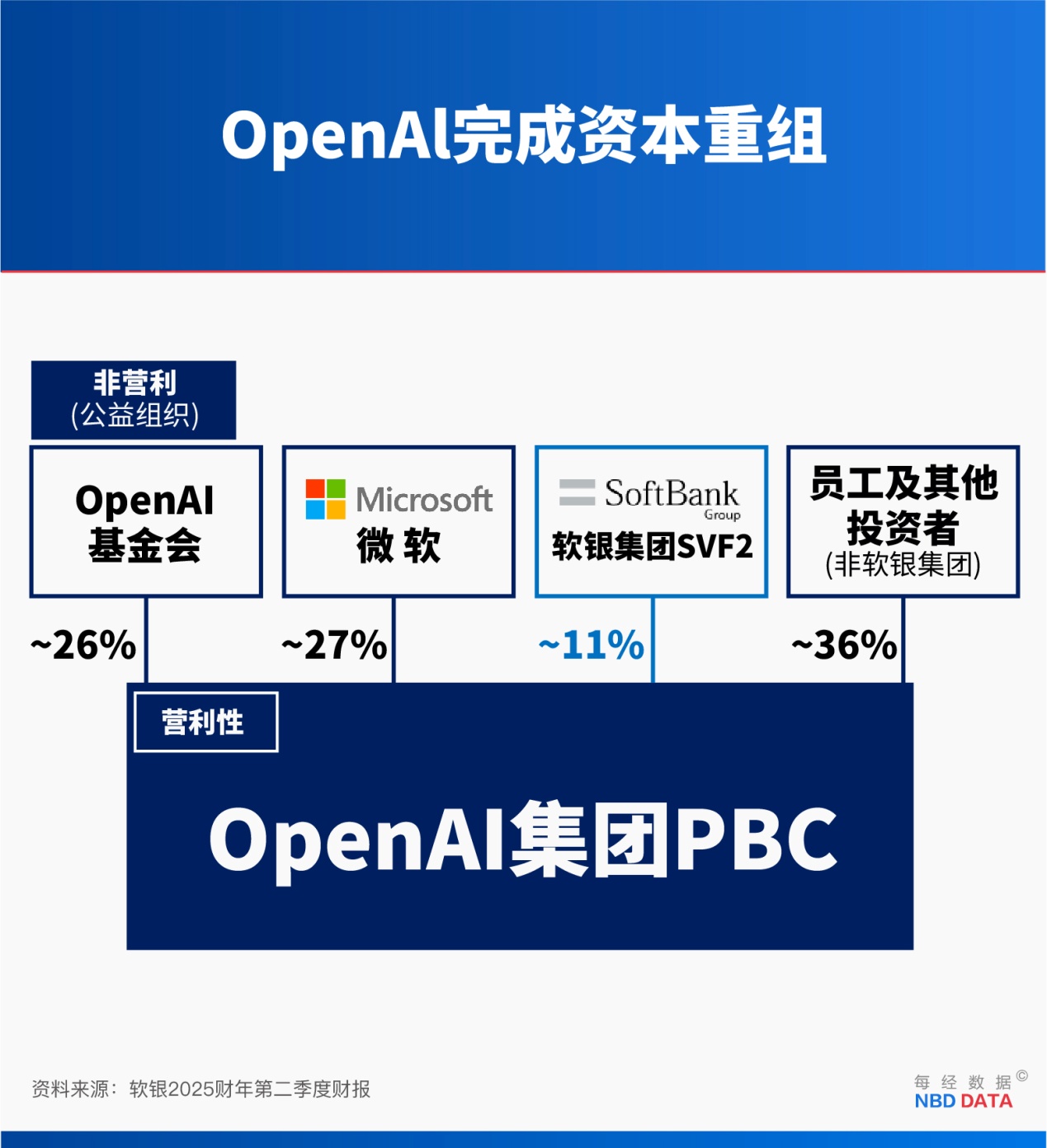

僅在第二財季,該集團的凈利潤高達166億美元,其中有146億美元收益都源于OpenAI估值從2600億美元到5000億美元的增長。

但光鮮的數(shù)據(jù)背后暗藏玄機:在對OpenAI的投資回報中,有80億美元收益,軟銀還未真金白銀地出資,僅憑一紙承諾,就計入了利潤。

分析師指出,軟銀對外承諾的投資總額與實際可用資金之間,可能存在高達545億美元的缺口,存在過度承諾的風(fēng)險。

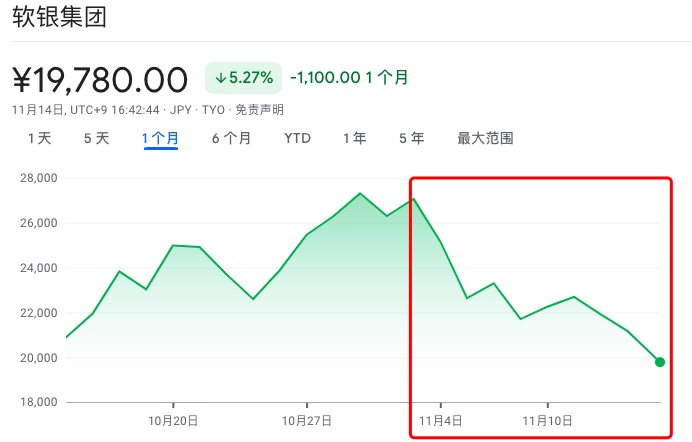

11月12日至14日,軟銀股價連跌三日,市值累計蒸發(fā)269億美元。

軟銀集團于10月清倉了其持有的全部3210萬股英偉達股票,10月底英偉達股價處于歷史高點。

有分析師認(rèn)為,此舉表明,孫正義可能預(yù)見到將英偉達推上5萬億美元市值的AI狂熱正在冷卻。

但軟銀首席財務(wù)官后藤芳光(Yoshimitsu Goto)強調(diào),此舉并非針對英偉達本身的基本面,而是一次戰(zhàn)略性的資源重新配置,旨在為集團更大規(guī)模的AI投資籌集資金。他表示:“今年我們對OpenAI的投資非常大——需要超過300億美元——為此我們需要剝離現(xiàn)有的投資組合。”

這并非軟銀首次清倉英偉達,其旗下愿景基金曾在2017年斥資約40億美元建倉英偉達,但在2019年初清倉離場,錯失超過1000億美元的收益。

此外,軟銀還出售了部分T-Mobile股份,價值約92億美元。這些資金也將直接用于對OpenAI的投資,以及5000億美元的“星際之門”(Stargate)項目等。

2025財年二季度財報發(fā)布后的三個交易日,軟銀集團股價累計下跌12.8%,市值蒸發(fā)4.16萬億日元(約合269億美元)。自11月以來,公司股價已累跌近27%。

紅框為11月以來軟銀股價走勢

第二財季,軟銀集團凈利潤高達2.5萬億日元(約合166億美元),同比增長超一倍。僅OpenAI的估值增長,就為軟銀帶來了約146億美元的投資收益。

后藤芳光在業(yè)績說明會上直言,以公允價值計算,OpenAI最新估值已達5000億美元,這是軟銀利潤的關(guān)鍵支撐。

從利潤構(gòu)成來看,在這146億美元中,有80億美元并非來自軟銀實際投資所產(chǎn)生的增值,而是公司在會計上對“遠(yuǎn)期合約”(forward contract)的巧妙處理。

具體而言,根據(jù)協(xié)議,軟銀承諾,將于今年12月以2600億美元的估值,追加對OpenAI的225億美元投資。也就是說,在二季度財報截止的9月30日,這筆資金尚未支付,但軟銀已經(jīng)將這筆投資預(yù)期可能帶來的80億美元收益計入了利潤。

這種因投資標(biāo)的估值增長,并計入當(dāng)期利潤的“財務(wù)魔術(shù)”,本質(zhì)上是未實現(xiàn)的賬面浮盈。它并未給公司帶來任何實際的現(xiàn)金流入,卻“美化”了財務(wù)報表。

MST Financial的分析師 大衛(wèi)?吉布森(David Gibson)表示,一旦OpenAI的估值出現(xiàn)波動或下滑,這筆“收益”就可能迅速蒸發(fā)。

軟銀和OpenAI的合作關(guān)系凸顯出當(dāng)下AI領(lǐng)域投資的一個普遍現(xiàn)象:

大型科技公司和投資機構(gòu)通過復(fù)雜的協(xié)議合作,與初創(chuàng)AI公司深度綁定,進而支撐后者估值。

比如,微軟向OpenAI投資約130億美元的同時,指定自家Azure為OpenAI獨家云提供商。

再比如,英偉達今年同意最多向OpenAI投資1000億美元,用于共建大型數(shù)據(jù)中心,而OpenAI承諾采購數(shù)百萬片英偉達GPU來填滿這些機架。

再看甲骨文,它既是OpenAI的早期投資方,又于今年簽訂協(xié)議,將在未來五年向OpenAI提供價值3000億美元的云服務(wù)。

諾貝爾經(jīng)濟學(xué)獎得主克魯格曼(Paul Krugman)將這種現(xiàn)象比作“自我吞噬的銜尾蛇”:“表面上是銷售產(chǎn)生的收入,實際上只是同一筆資金在各家公司之間循環(huán)流動。”

哈佛大學(xué)肯尼迪學(xué)院高級研究員保羅·卡瓦奧(Paulo Carv?o)表示,這種循環(huán)游戲在上世紀(jì)末的互聯(lián)網(wǎng)泡沫中并非沒有先例:“公司互相購買對方服務(wù)以制造增長假象,營收數(shù)字好看但實際沒有產(chǎn)生真實現(xiàn)金流”。卡瓦奧補充道:“這次不同的是,AI公司確有過硬技術(shù),但燒錢速度仍快于變現(xiàn)速度。”

DA Davidson分析師吉爾·盧里亞(Gil Luria)表示:“硅谷讓人們投入真金白銀的核心理念之一就是‘假裝成功直到真正成功’。”

圖片來源:視覺中國-VCG211478322341

圖片來源:視覺中國-VCG211478322341

本周,軟銀還公布了一項“1拆4”的股票分拆計劃,將于2026年1月1日正式生效。

公司表示,鑒于近期股價波動劇烈,此舉旨在降低單一股票的價格,從而降低個人投資者的投資門檻,借此吸引更多投資者并擴大股東基礎(chǔ)。

回顧歷史,自21世紀(jì)以來,軟銀的每次拆股都伴隨著全球市場的大幅動蕩。

2000年6月拆股(1:3):互聯(lián)網(wǎng)泡沫破滅。

2006年1月拆股(1:3):美國房地產(chǎn)泡沫破滅。

2019年6月拆股(1:2):2020年初疫情爆發(fā)引發(fā)全球大跌。

不過,這些重大危機事件與軟銀的股票分拆并無直接的因果邏輯,更多是時間上的巧合。

相比于所謂的“歷史魔咒”,分析師更關(guān)注軟銀未來的財務(wù)風(fēng)險。

大衛(wèi)?吉布森警告稱,軟銀已公開承諾的各項投資總額高達1130億美元,但其當(dāng)前可動用的資金能力(包括現(xiàn)金、債務(wù)及部分可售股份)僅約為585億美元,也就是說資金缺口高達545億美元。

他進一步分析稱,為了填補缺口,軟銀未來可能需要動用旗下“愿景基金”的資金,甚至被迫出售其在日本電信運營商軟銀公司(SoftBank Corporation)或英國芯片設(shè)計公司Arm等核心戰(zhàn)略資產(chǎn)中的股份。他強調(diào),這些潛在的資產(chǎn)處置過程“充滿了執(zhí)行風(fēng)險”,任何操作不當(dāng)都可能對集團的根基造成影響。

債券市場似乎已經(jīng)嗅到危險,軟銀近期發(fā)行的債券利率已超過8%,這表明債券投資者要求更高的風(fēng)險溢價。大衛(wèi)?吉布森表示:“但股票市場似乎忽視了這一潛在的、未被資金完全覆蓋的風(fēng)險。”

巴菲特首次買入谷歌,持倉市值達49.3億美元

橋水狠砍2/3英偉達持倉

圖片來源:視覺中國

圖片來源:視覺中國

11月15日,巴菲特旗下伯克希爾·哈撒韋公司披露2025年第三季度持股報告(13F)。

在巴菲特宣布將于今年底正式交班后,伯克希爾在第三季度出手買入美國大型科技股——谷歌A。據(jù)披露,伯克希爾買入了將近1785萬股谷歌A,當(dāng)前持倉市值約為49.3億美元。

這是伯克希爾首次建倉谷歌,也是第三季度買入最多的標(biāo)的,同時還是唯一新增持股。谷歌也一躍成為伯克希爾第十大股票。

考慮到巴菲特傳統(tǒng)的價值投資理念以及他對高增長科技股的謹(jǐn)慎態(tài)度,這一舉動令人驚訝。不過外界猜測,此次建倉Alphabet的行為很可能是由伯克希爾哈撒韋公司的投資經(jīng)理托德·庫姆斯(Todd Combs)或泰德·韋施勒(Ted Weschler)進行的。

今年以來,Alphabet一直是美股市場上的最大贏家。隨著人工智能熱潮推動Alphabet云業(yè)務(wù)的穩(wěn)健增長,該公司股價已經(jīng)累計上漲了46%。2018年,巴菲特曾承認(rèn),盡管他過去早已洞悉谷歌的廣告潛力,卻未能及早投資,這讓他“錯失良機”。

與此同時,伯克希爾繼續(xù)減持蘋果公司股票,第三季度賣出將近4179萬股,三季度末持有蘋果公司股票數(shù)量變?yōu)?.382億股,與二季度末2.8億股的持股數(shù)量相比,減少了約15%。不過,蘋果仍然是其第一大持倉,持倉市值約為606.6億美元。巴菲特對蘋果的減持動作早從2024年就已經(jīng)開始。截至目前,蘋果在伯克希爾投資組合中的占比已經(jīng)從之前的50%以上降至22.69%。

報告顯示,截至第三季度末,伯克希爾共持有41只股票,總持倉市值為2670億美元,較前一季度的2580億美元有所提升,提升幅度為3.4%。

前一日,全球最大對沖基金橋水也披露了截至今年三季度末的美股持倉報告(13F),英偉達、谷歌、微軟、META、亞馬遜等多只美國大型科技股在第三季度遭橋水大幅減持。

截至今年三季度末,橋水持有約251萬股英偉達,數(shù)量相較于二季度末的723萬股降低約65.3%。值得一提的是,在今年二季度,橋水對英偉達加倉幅度高達154.4%。這一減倉舉動顯示出橋水對英偉達的后市表現(xiàn)趨于謹(jǐn)慎。

與此同時,橋水還在第三季度減持了約295萬股谷歌A,減持比例超過50%;減持約62萬股微軟,減持比例超過35%;減持39萬股META,減持比例達到48%;減持約12萬股亞馬遜,減持比例接近10%。

在對高價科技股表達謹(jǐn)慎態(tài)度的同時,橋水在第三季度大規(guī)模增持IVV(標(biāo)普500ETF-iShares),增持?jǐn)?shù)量約為174萬份,與二季度末的持倉數(shù)量相比,增持比例高達75%。這表明在減持部分高位個股后,橋水選擇將資金回歸到代表美國整體經(jīng)濟的寬基指數(shù)上,作為一種防御性策略。

美戰(zhàn)爭部掛牌日發(fā)起“南方之矛”軍事行動

9月23日,委內(nèi)瑞拉首都加拉加斯舉行大規(guī)模游行,呼吁保衛(wèi)委內(nèi)瑞拉主權(quán)與和平,反對美國在加勒比海域的軍事威脅。圖片來源:新華社發(fā)(馬科斯·薩爾加多攝)

9月23日,委內(nèi)瑞拉首都加拉加斯舉行大規(guī)模游行,呼吁保衛(wèi)委內(nèi)瑞拉主權(quán)與和平,反對美國在加勒比海域的軍事威脅。圖片來源:新華社發(fā)(馬科斯·薩爾加多攝)

當(dāng)?shù)貢r間11月14日,委內(nèi)瑞拉總統(tǒng)馬杜羅在該國首都加拉加斯舉行的一場新聞發(fā)布會上表示,美國軍事攻擊針對的是整個美洲和全人類。馬杜羅稱,不能容許軍國主義和法西斯主義勢力得逞。他強調(diào)和平終將取得勝利,國際法終將被維護。這是美國宣布“南方之矛”行動后,馬杜羅首次出席新聞發(fā)布會。

13日,美國國防部長赫格塞思在社交媒體上稱,美軍在西半球發(fā)起軍事行動,代號為“南方之矛”,稱該行動旨在清除西半球的所謂“毒品恐怖分子”。當(dāng)天,赫格塞思還在五角大樓入口處安裝了“戰(zhàn)爭部”名牌。赫格塞思本月7日曾表示,五角大樓不僅需要改革,更需要轉(zhuǎn)型。

此外,多名消息人士透露,美軍高級官員12日已向美國總統(tǒng)特朗普提交了對委內(nèi)瑞拉動武的幾種可選方案,其中包括打擊委境內(nèi)陸上目標(biāo)。

委內(nèi)瑞拉全國代表大會(議會)主席羅德里格斯13日說,美國所謂“緝毒”行動是政治借口,其真正目的是掠奪委內(nèi)瑞拉石油資源。

手握555億美元訂單

拿著最先進的芯片

英偉達“親兒子”為何翻車了?

11月13日,AI初創(chuàng)公司W(wǎng)orld Labs正式推出其首款商業(yè)產(chǎn)品、由生成式AI驅(qū)動的三維世界生成系統(tǒng)Marble。據(jù)介紹,Marble基于領(lǐng)先的生成式3D世界模型技術(shù)構(gòu)建,用戶“能夠僅憑一張圖片、一段影片或一段文字提示,創(chuàng)建空間連貫、高保真且可持續(xù)的三維世界”。11月10日,公司首席執(zhí)行官、斯坦福大學(xué)教授李飛飛表示:

盡管AI看似無所不能,但它們其實都“活在黑暗中”。它們會寫詩、畫畫,甚至?xí)谱饕约賮y真的視頻,但卻無法理解一個杯子旋轉(zhuǎn)90度后會是什么樣子,也無法讓一個虛擬人真正地遵守物理定律。這種窘境的根源在于,我們一直以來都走錯了方向。AI的下一步,不是更大的語言模型,而是要賦予它們一種連嬰兒都與生俱來的能力——空間智能。 這,才是通往真正通用人工智能的唯一路徑。

11月13日 微軟首席執(zhí)行官薩提亞?納德拉(Satya Nadella):

祝甲骨文和OpenAI一切順利。但我們(微軟)不想只為一家公司提供托管服務(wù),只靠一個大客戶過活,那不叫生意。我不會將公司押注在為單一AI模型公司提供低利潤算力基礎(chǔ)設(shè)施上,而是通過放緩擴張節(jié)奏以配合英偉達技術(shù)迭代速度,避免被單代技術(shù)的4~5年折舊期“困住”。你需要思考的不是未來五年做什么,而是未來五十年做什么,這是我們決策的出發(fā)點。

11月12日 摩根士丹利策略師斯蒂芬?伯德(Stephen Byrd):

AI的需求正以“非線性速度”增長,并可以稱之為現(xiàn)代史上最大的技術(shù)變革。然而,這種增長速度已經(jīng)使國家電網(wǎng)不堪重負(fù)。到2028年,由于AI數(shù)據(jù)中心消耗大量電力,美國可能面臨高達20%的電力缺口。如果不能迅速增加新的電力容量,潛在的電力缺口將達到13至44吉瓦(GW),相當(dāng)于超過3300萬美國家庭的用電量。

甲骨文3488億美元市值蒸發(fā)領(lǐng)跌科技股

比特幣周跌超9%一度破95000美元

本周,美股三大指數(shù)漲跌不一,道指累漲0.34%,納指累跌0.45%,標(biāo)普500指數(shù)累漲0.08%。

美股“七姐妹”中,特斯拉累跌5.86%,股價一度跌破400美元,觸及9月15日以來的最低水平。亞馬遜累跌3.98%,Meta累跌1.97%,谷歌累跌0.87%。

甲骨文股價已連續(xù)五周下跌,本周累跌6.86%,較9月10日創(chuàng)下的歷史高點已跌超35%,市值蒸發(fā)3488億美元,成為最新一輪科技股拋售潮中的“重災(zāi)區(qū)”。

分析指出,投資者對甲骨文的擔(dān)憂,主要集中在其激進資本支出引發(fā)的債務(wù)激增。該公司長期債務(wù)已從一年前的750億美元激增至約960億美元,摩根士丹利預(yù)測這一數(shù)字到2028年將飆升至2900億美元左右。不過,仍有分析師表示,現(xiàn)在還不是放棄的時候,更有言論稱“該股還有75%的反彈空間”。

英偉達2026財年第三季度財報將于北京時間11月20日出爐。深水資產(chǎn)管理公司(Deepwater Asset Management)的創(chuàng)始人吉恩?蒙斯特(Gene Munster)仍看好英偉達,盡管有人擔(dān)心其增長放緩以及AI交易降溫。蒙斯特認(rèn)為,英偉達的繁榮期至少還將持續(xù)兩年。

本周,紐約期金累漲1.86%,報4084.4美元/盎司;紐約期銀累漲4.69%,報50.6美元/盎司。

世界黃金協(xié)會數(shù)據(jù)顯示,10月,全球?qū)嵨稂S金ETF流入達82億美元,已連續(xù)五個月實現(xiàn)流入。花旗集團預(yù)測,在概率為30%的牛市情景下,金價可能在2027年底達到6000美元/盎司。不過,花旗也認(rèn)為金價在2026年會“步履蹣跚地走低”,并給予了50%的概率。該預(yù)測認(rèn)為,隨著美國經(jīng)濟環(huán)境改善,金價屆時將回落至3650美元/盎司。

比特幣一度跌破95000美元,本周跌超9%。11月15日,CoinGlass數(shù)據(jù)顯示,24小時加密貨幣市場超22萬人被爆倉,爆倉總金額為10.77億美元(約合人民幣76億元)。

10X Research的分析師稱,加密市場已進入“確認(rèn)的熊市階段”。ETF流入走弱、長期持有者持續(xù)拋售、散戶進入意愿低迷,都表明市場情緒正在暗中惡化。該機構(gòu)在10月中旬便捕捉到趨勢反轉(zhuǎn)信號,目前將比特幣下一個關(guān)鍵支撐位設(shè)在93000美元附近。

免責(zé)聲明:本文內(nèi)容與數(shù)據(jù)僅供參考,不構(gòu)成投資建議,使用前請核實。據(jù)此操作,風(fēng)險自擔(dān)。

封面圖片來源:圖片來源:視覺中國-VCG31N2203962630

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP