2026-01-16 06:11:18

凌晨點外賣竟觸發銀行風控。業內分析,因機器學習模型難以精準區分正常消費與可疑交易,深夜、小額、多筆等特征易觸發預警。銀行為防漏報,傾向調高風險攔截閾值,導致“誤傷”。對此,銀行應細化規則、升級技術,消費者也應規范用卡,保留交易憑證,理性應對,共同構筑更安全的數字金融生態。

每經記者|劉嘉魁 每經編輯|廖丹

凌晨點外賣次數過多,銀行卡竟被風控凍結。一套基于機器學習的風控系統,正讓尋常消費行為與電詐特征在深夜的支付路口狹路相逢。

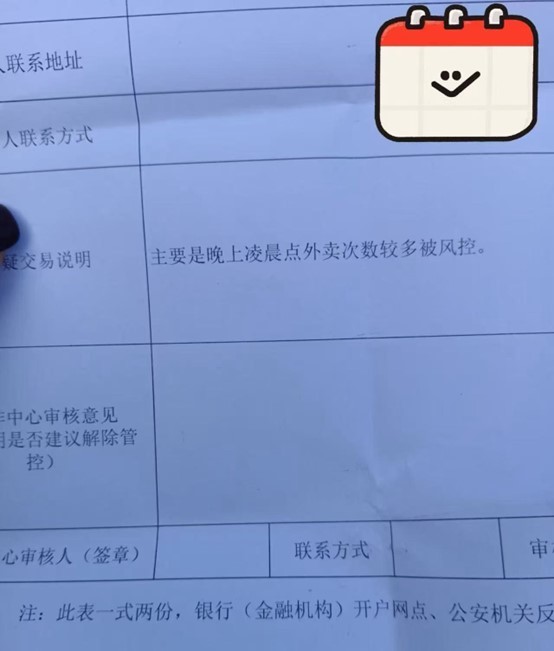

日前,一名網友在社交平臺展示了一張帶有反詐中心公章的解封證明,其“可疑交易說明”一欄寫著“主要是晚上凌晨點外賣次數較多被風控”。這位網友調侃道:“沒玩梗,是真的,蓋章之后解開了。”

圖片來源:某社交平臺

金融消費者如何降低被“誤傷”的概率?萬一被管控,如何高效解決?銀行業研究人士表示,銀行的風控系統主要是通過機器學習模型,識別與已知電信詐騙等非法活動相似的可疑交易模式。金融消費者要注意避開敏感交易特征、保持信息真實有效、遠離風險賬戶等。

類似上述四川網友的案例并不少見。據媒體報道,上海某股份行的用戶聞女士曾遇到銀行卡突然被限制非柜面轉賬的情況。銀行工作人員解釋,風控源于一筆0.01元的小額轉賬記錄,發生在晚上九點半左右。

聞女士此前在一家民營銀行手機App開通二類賬戶時進行了綁卡驗證操作,這筆小額驗證交易被系統識別為存在風險,從而觸發了風控模型。銀行人士指出:“以往有的洗錢手段就是先小額試探,后續再大額轉入。”

實際上,在社交平臺搜索“銀行風控”不難發現,用戶銀行卡被風控的原因多種多樣:有用戶因大額轉賬被銀行要求提供流水,有用戶因在同一時間進行多筆購物后又退款被凍結賬戶。

“我是農信卡有立減金,付了幾筆0.01元,被封了一年多了。”

“我的工行卡也被管控過,因為我長期同一時間點同一家的外賣。”

“我愛半夜睡不著在拼多多買東西,農行卡被凍結了,叫我去柜臺解卡,問我為啥半夜那么多幾十塊的交易,懷疑刷單。”

“之前支付寶有個筆筆攢(就是你每支付一筆還會額外劃扣一筆你設定的小額到余額寶里),我曾經有天支付太多筆,相同金額劃扣太多筆,導致銀行卡被凍結。”

“半夜在支付寶喂小雞每次花1分錢可以多喂一次,然后被凍結了。銀行卡半夜總是支出0.01元。”

社交平臺上網友分享的這些案例揭示了當前銀行風控系統存在的共性挑戰:系統難以精確區分正常消費與可疑交易,導致部分合理交易被“誤傷”。

“半夜點外賣被管控,可能并非針對特定平臺,而是交易行為觸發了銀行的反欺詐風控模型。”西部地區某大型商業銀行二級分行業務主管向《每日經濟新聞》記者解釋道,當系統捕捉到“非常規交易時段(如深夜至凌晨)”“連續多筆小額交易”“資金快進快出”等特征時,便會自動觸發預警機制。

深夜時分點外賣,雖然對消費者是合理需求,但在機器算法眼中,其時間點與電詐分子測試盜刷銀行卡的活躍時段高度重合。小額、多筆的支付特征,也與犯罪分子“試卡”行為模式相似。

“機器無法識別交易對手的真實性,風控模型不可能人工挨個核實每張銀行卡。”該主管透露,銀行系統只能依據既定的風險特征模型進行自動化判斷。一旦交易行為被模型判定為高風險,系統便會自動啟動分級管控措施。

“如果客戶的銀行卡被管控,需要客戶提交解控申請,我們會按照管控的程度以及交易的異常程度進行不同的處理。”該主管進一步解釋道,有些管控在銀行網點層面就可以解決,但疑點確實比較大的就需要像前述網友所示的那樣,填報申請,報當地反詐中心進行進一步核實。

“銀行的反欺詐模型基于海量歷史涉案數據訓練而成,其核心邏輯是識別與已知電詐手法高度相似的可疑交易模式。”某資深銀行業研究人士告訴記者,從技術角度看,風控系統可能設定了“小額且高頻”的使用特征作為風險指標,并附加了“在凌晨用卡”等風險權重。凌晨多次點外賣的消費模式,同時觸發了這兩個風險指標,從而被系統識別為可疑交易。

各地金融消費者的“遭遇”背后,是銀行在多重壓力下緊繃的風控神經。“當前,銀行的風險管控系統如同一個精密但敏感的壓力感應器,其運行邏輯受外部合規要求與內部問責機制的雙重塑造。”前述銀行業研究人士如此形容道。

他表示,一方面,防范電信網絡詐騙、反洗錢已成為金融機構的法定責任與核心任務,監管壓力層層傳導。在“誰開戶、誰負責”的原則下,一旦出現涉案賬戶,銀行不僅面臨高額罰款,其新開戶、產品創新等業務也可能被施以限制措施。嚴厲的追責機制,使得“零涉詐賬戶”成為不少基層網點心照不宣的硬性目標。

在此背景下,銀行的理性選擇傾向于“防御性風控”,即在無法百分百精準識別時,將風險攔截閾值調高,以最大程度避免漏報(放過詐騙)所帶來的不可承受之重。

另一方面,風控模型的固有局限也加劇了“誤傷”可能。

現有的自動化模型主要基于歷史涉案數據訓練,通過識別“夜間多頻小額交易”等模式特征來預警。盡管該模式與正常夜間消費存在重疊,但在“漏報”代價遠高于“誤報”的成本效益權衡下,系統設計天然偏向審慎。這導致部分如夜班工作者、自由職業者等群體的正常金融活動,因其交易時間、頻率與“風險模型”巧合,而被卷入風控網絡。

銀行風控系統的背后是不斷升級的電信網絡詐騙威脅。

“我之前網絡購物被詐騙過數千元,血的教訓。”四川金融消費者林女士對記者表示,其朋友圈有銀行人士呼吁客戶提高反詐意識。

“從經驗來看,被管控的銀行卡都事出有因。”前述大行業務主管無奈道,半夜點一次外賣,不至于被管控,有可能是觸發了多個疑點。

面對“保護用戶資金安全”與“保障金融服務體驗”之間的矛盾,金融業界與監管層正在尋求更優的平衡點。前述研究人士表示,其演進路徑應聚焦于兩個核心:規則細化與技術升級。

在規則層面,核心在于推動風控措施從“粗放管控”轉向“精準畫像”。“這要求風控模型不僅看交易行為本身,更需結合多維數據形成立體用戶畫像。”他表示。

例如,區分一個賬戶是長期夜間活躍的創作者收入賬戶,還是突然在凌晨發生多筆測試性交易的陌生賬戶。同時,監管部門也要引導建立更精細化的分級分類管理機制,避免“一刀切”的限額或凍結,對長期信用良好、行為穩定的賬戶給予更多信任空間。

在技術層面,人工智能與大數據為風控精準化提供了工具。傳統的規則引擎正與機器學習、圖計算等更先進的技術融合。

系統要通過分析更復雜的關聯網絡(如交易對手的對手、資金流轉路徑),更準確地識別出隱藏于正常交易模式下的欺詐鏈條,從而減少對孤立但“形似”風險交易的誤判。

對于金融消費者而言,理解規則、規范用卡,是避免觸發不必要風控警報、保障自身支付順暢的最有效方式。基于當前銀行風控邏輯,前述分析人士提供了幾點切實可行的建議:

維持穩定、合理的交易習慣。盡量避免在短時間內進行多筆、固定金額的試探性轉賬。如有大額資金劃轉需求,優先選擇工作日白天操作。對于夜間消費等可能被標記的“非典型”交易,保持合理頻率,可降低被系統重點關注的概率。

確保賬戶信息完整有效。定期檢查并更新在銀行預留的手機號碼、身份證件有效期及常住地址等信息。信息過期或不全的賬戶,本身就會被風控系統列為需加強關注的對象。

審慎進行陌生賬戶往來。不向不明賬戶轉賬,不隨意參與網絡刷單、虛假投資等可能涉及非法資金鏈條的活動。你的賬戶若與已被監管標記的風險賬戶發生交易,極有可能被關聯管控。

妥善保留交易憑證。養成保留線上、線下消費合同、訂單截圖、物流單據等電子或紙質憑證的習慣。一旦賬戶因交易問題被限制,這些是向銀行證明交易真實性與合法性的關鍵材料。

理性應對,按正規渠道申訴。若遇賬戶功能受限,首先保持冷靜,通過官方客服、網點等渠道準確了解限制原因。根據銀行指引,通過手機銀行補充身份信息,或前往柜臺提交相關交易證明材料,通常可解決大部分“誤傷”情況。若涉及司法凍結,則需依法配合司法機關調查。

銀行風控體系的強化,本質是數字時代為公眾資金安全筑起的一道動態防線。這道防線必然會在“安全”與“便利”之間動態調整。作為用戶,主動適配規則、保持良好金融習慣,不僅能有效規避“誤傷”,更能與金融機構共同構筑一個更健康、更安全的數字金融生態。

封面圖片來源:每經媒資庫

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP