每日經濟新聞 2025-06-13 18:04:48

每經記者|陳夢妤 每經編輯|段煉 魏文藝

華夏幸福(SH600340)債務重組進展又起波折。

5月23日,河北省廊坊市固安科創中心二層會議室,董事長王文學依然沒有出席華夏幸福2024年年度股東大會。

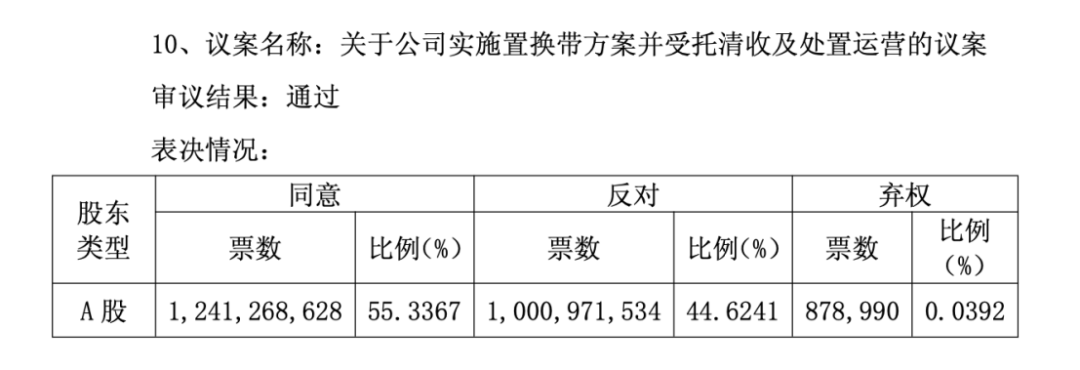

這場股東大會總計通過了10項議案,最后一項為《關于公司實施置換帶方案并受托清收及處置運營的議案》,用華夏幸福部分債權人的話說,該議案屬于“強行通過”。

從華夏幸福次日發布的公告來看,該議案反對比例達到44.6241%,通過率55.3367%,棄權比例0.0392%,在其余9項通過率接近或超過99%的議案中十分醒目。該議案的主要內容,是華夏幸福擬以2元轉讓兩家下屬公司100%股權,置換約225.75億元債務。

6月12日,對于近日市場關于華夏幸福很早就嘗試破產重整但由于各種因素制約作罷、債務重組現金分配幾乎停滯等傳聞,華夏幸福相關人士向《每日經濟新聞》記者表示,目前暫不掌握相關信息。

約225.75億元債務置換方案引爭議

約225.75億元債務置換方案引爭議

這次爭議緣起華夏幸福去年10月的一則《關于債務重組計劃之置換帶方案的通知公告》(以下簡稱“置換帶方案”)。

彼時,華夏幸福表示,根據《債務重組計劃》中關于置換帶的相關安排,公司擬通過出售資產置換債務的方式,由收購方有條件承接相應的由公司統借統還的金融債務,置換后的債務展期、降息,具體置換方式由相關方具體協商。

根據這份置換帶方案,華夏幸福及下屬公司九通基業投資有限公司、華夏幸福(珠海)產業新城發展有限公司、北京豐科建房地產開發有限公司等5家公司(合稱“置換帶債務人”)擬就轉讓目標公司廊坊泰信和廊坊安尚100%股權并置換債務事宜,與廊坊資管、廊坊銀行簽署《股權轉讓協議》。

置換帶債務人對廊坊銀行負有合計約225.75億元債務,其中債務本金約202.66億元,利息約23.09億元,華夏幸福將等額相關資產(包括約27.1億元的實物資產和約198.6億元應收賬款類資產)及置換帶債務歸集至目標公司,廊坊資管將以2元收購目標公司100%股權,收購后,廊坊資管將承接置換帶債務,同時取得等額相關資產。

值得注意的是,廊坊資管由廊坊市財政局持股100%,廊坊銀行的主要股東則包括廊坊市投資控股集團有限公司(持股19.99%)、朗森汽車產業園開發有限公司(持股15.36%)、三河匯福糧油集團飼料蛋白有限公司(持股7.96%)、華夏幸福(持股4.39%)、華夏幸福(嘉興)投資管理有限公司(持股0.13%)等。

華夏幸福在公告中表示,這次交易將有助于公司進一步化解公司階段性流動性風險,保障債權人利益,交易完成后公司將同時減少等值的資產和金融負債約225.75億元,預計對公司利潤無重大影響。

但爭議也同時來了。

根據公告,廊坊資管和廊坊銀行會將上述實物資產和應收賬款類資產委托給華夏幸福及全資子公司運營處置,期限8年,并且設置了業績考核指標。業績考核未達標的,華夏幸福方面需要對廊坊資管和廊坊銀行進行現金補足。

6月12日,有債權人向每經記者進一步解釋,這一措施存在過度向特定債權人傾斜利益,條款設計并不公平。比如,融資期限長達8年且利率受限,需要與華夏幸福另行確認條款。“雖說債權人機會均等,但這些條件實際上排除了多數金融機構的參與,在當前地產行業環境下極不合理。”

值得注意的是,此次交易中的兩家目標公司廊坊泰信和廊坊安尚,均為2024年12月11日注冊成立,注冊資本分別是75萬元和1萬元,并沒有實際營業收入。

6月9日,有投資者向華夏幸福提問,公司置換帶完成后,公告中的剩余債務是否清零?華夏幸福對此的回應是,“交易完成后,公司將同時減少等值的資產和金融負債約225.75億元”。

方案投票爭奪意圖明顯?

方案投票爭奪意圖明顯?

這并不是華夏幸福債務重組首次引起爭議。

據《每日經濟新聞》此前報道,2021年9月30日,華夏幸福官宣《債務重組計劃》,要對總計2192億元的金融債務,通過“賣、帶、展、兌、抵、接”逐步消化。2022年2月,因不滿華夏幸福提供的債務重組條件,中融信托“階段性開撕”,表示“將盡快發起訴訟,堅決保護委托人權益”,而華夏幸福則拋出“《債務重組協議》是具有法律約束力的”作為回應。

在今年4月底華夏幸福召開的董事會第三十一次會議上,董事王葳對置換帶方案投了反對票,理由是方案條款存在進一步優化空間,建議與金融債權人全面且充分溝通,優化并提升金融機構對置換帶的參與度,以促進化債的實施進度。

每經記者在采訪中了解到,這次置換帶方案的通過之所以引發債權人不滿,還有一個很重要的原因便是,根據債權人的說法,華夏幸福在5月前后新增多名股東并大手筆買入股份。

新增股東在這次投票中的權益占比或發揮的作用目前尚不得而知,但5月16日、19日、20日、21日、22日,華夏幸福連續發布公告,股票價格跌幅偏離值累計達到20%。

在置換帶方案公告中,華夏幸福明確表示,本次交易不構成關聯交易,亦不構成《上市公司重大資產重組管理辦法》所規定的重大資產重組。

根據《中華人民共和國公司法》第一百零三條規定,股東大會作出決議,必須經出席會議的股東所持表決權過半數通過。而根據《上市公司重大資產重組管理辦法》規定,上市公司股東大會就重大資產重組事項作出決議,必須經出席會議的股東所持表決權的2/3以上通過。?

多位債權人認為,置換帶方案的反對票比例達到了44.6241%,通過率55.3367%,投票爭奪意圖明顯。

每經記者注意到,《上市公司重大資產重組管理辦法》明確,如果證監會發現存在可能損害上市公司或者投資者合法權益的重大問題的,可以根據審慎監管原則,責令上市公司補充披露、暫停交易等。

根據華夏幸福關于債務重組進展的最新公告,截至4月30日,華夏幸福《債務重組計劃》中金融債務通過簽約等方式實現債務重組的金額累計約1922.73億元(含公司及下屬子公司發行的境內公司債券及境外間接全資子公司發行的境外美元債券重組);以下屬公司股權搭建的“幸福精選平臺”及“幸福優選平臺”股權抵償金融及經營債務合計金額約231.74億元。

對于以股抵債的執行效果,上述債權人向每經記者表示:“其實平臺控股權始終在華夏幸福手里,同時股權未上市交易,債權人難以通過二級市場退出,需依賴協議轉讓或內部回購。”

事實上,華夏幸福的重組方案設計一度為行業所稱道,公司也屢屢承諾“不逃廢債”的基本原則。此次公告也強調,本次交易(即置換帶方案交易)是在《債務重組計劃》總體安排下實施的,將有助于公司進一步化解公司階段性流動性風險,保障債權人利益。

截至4月30日,華夏幸福累計未能如期償還債務金額合計230.30億元。

(聲明:文章內容和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。)

記者|陳夢妤

編輯|段煉 魏文藝 杜波

校對|程鵬

封面圖片:視覺中國(圖文無關)

|每日經濟新聞 ?nbdnews? 原創文章|

未經許可禁止轉載、摘編、復制及鏡像等使用

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP