每日經濟新聞 2021-06-26 09:54:02

每經記者|肖世清 潘婷 每經編輯|廖丹

在“房住不炒”基調指導下,近兩年監管層一直在強調房地產調控,地產融資逐步收緊。早前,央行聯手銀保監會出臺了《關于建立銀行業金融機構房地產貸款集中度管理制度的通知》,分5檔對房地產貸款集中度進行管理。

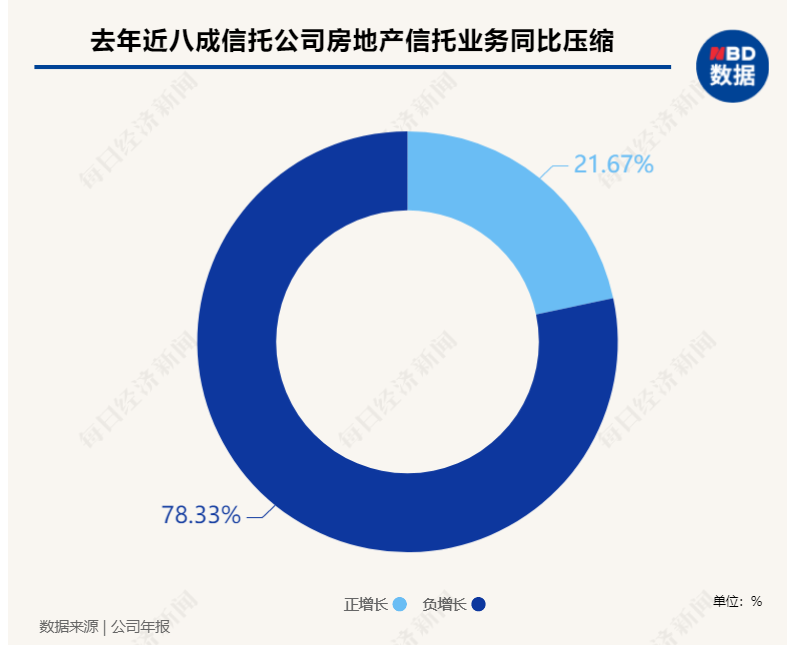

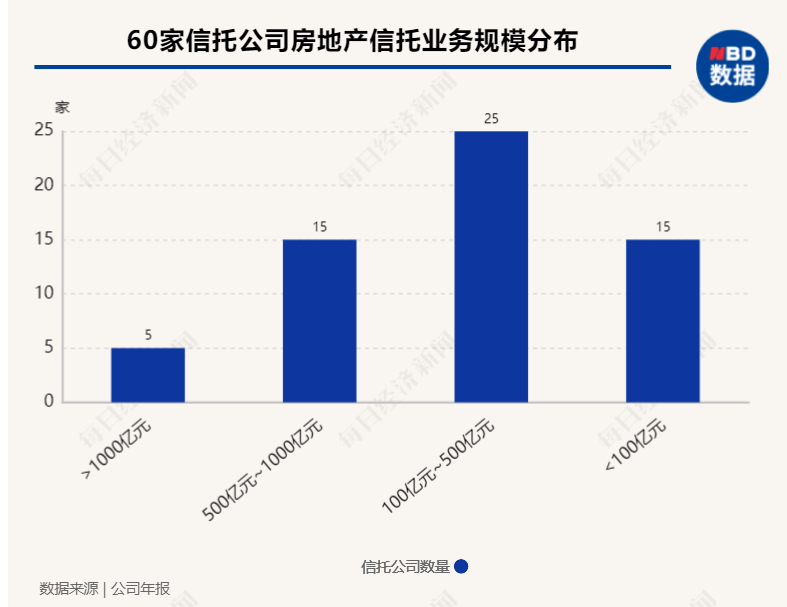

信托作為房企融資的一個重要渠道,近期,《每日經濟新聞》記者梳理68家信托公司2020年財報,其中有可查到年報數據的60家信托公司披露了信托資產投向房地產業務的規模。整體來看,截至去年末,60家信托公司房地產業務規模合計約為2.3萬億元,同比減少約3269.53億元,其中,有47家信托公司相關業務規模同比下滑,13家同比增長。

值得注意的是,財報顯示,部分信托公司房地產業務在資產分布中的占比接近50%。那么,未來信托公司房地產業務是否會持續收縮?這類業務又會呈現何種發展趨勢?信托業新的業務增長點又在何處?

近八成信托公司收縮房地產業務規模

從行業整體數據來看,2020年,披露了相關數據的60家信托公司投入房地產領域的信托資產規模約為2.3萬億元,相較2019年的2.63萬億元,同比減少約3269.53億元,降幅約為12.45%。

記者注意到,去年近八成信托公司房地產業務規模出現收縮。具體看來,60家信托公司中,有47家相關規模同比出現下滑,例如中信信托、興業信托、交銀信托等。此外,不足三成信托公司這一業務規模出現擴張,例如五礦信托、西藏信托、百瑞信托、東莞信托等13家公司。

對于上述現象,用益信托網研究員帥國讓對記者表示:“在堅持‘房住不炒’及壓降融資類信托業務規模背景下,房地產信托規模和占比下降顯著,這有助于信托公司推動業務深度轉型,避免資金過度投向房地產領域。”

此外,金樂函數分析師廖鶴凱對記者表示:“房地產信托規模收縮,原因有兩點,一是融資類業務的大幅壓縮,二是房地產業務的總量控制,雙重限制導致房地產信托業務大幅萎縮。”

一位不愿具名的信托從業者告訴記者,房地產行業面臨較大的調控壓力,未來持續增長面臨難度。目前看來房地產信托業務呈現收縮態勢,但房地產業務是信托公司非常傳統而且收益率較高的業務領域,短期可能會維持較大的投入力度。

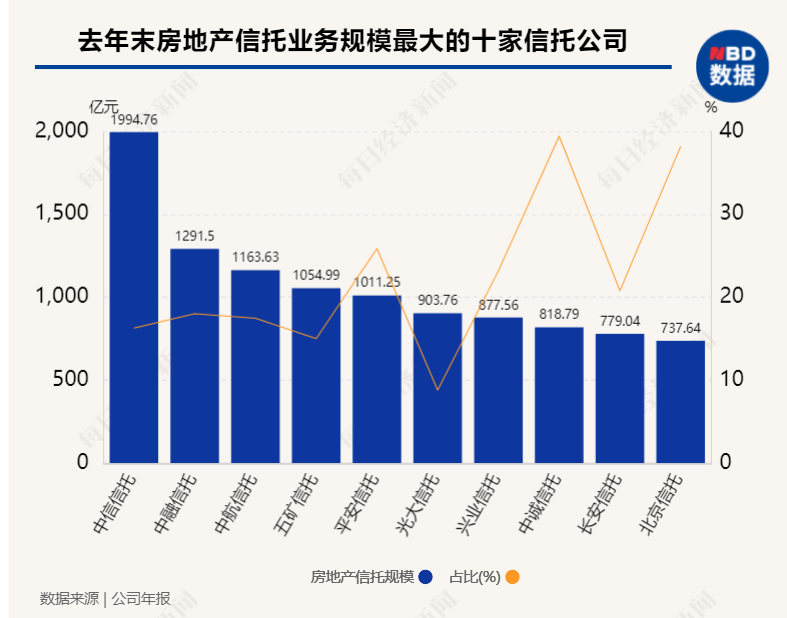

5家信托公司房地產業務規模超千億

看完行業整體規模,再來看各家信托公司房地產業務的絕對規模。截至去年末,60家信托公司投入房地產的信托資金規模懸殊較大,高則達千億元,低則僅有幾億元。

具體看來,截至去年末有5家信托公司的房地產業務規模超千億元。其中,中信信托占據榜首,規模為1994.8億元,其次是中融信托,為1291.5億元,緊接著分別是中航信托、五礦信托、平安信托,對應的房地產業務規模分別為1163.6億元、1055億元、1011.2億元。

而房地產信托業務規模在500億元~1000億元之間的信托公司有15家。其中,光大信托、興業信托、中誠信托、長安信托、北京信托、萬向信托投入地產領域的資金在600億元~1000億元之間。余下的陸家嘴信托、中鐵信托、愛建信托、安信信托等9家公司這一業務規模均在500億元~600億元之間。

記者注意到,去年末超4成信托公司房地產業務規模在100億元~500億元之間,其中包括上海信托、中原信托、華潤信托等25家公司。

當然,也不乏信托公司房地產業務規模較小,例如,金谷信托、紫金信托等15家公司這一規模就在100億元以下。值得注意的是,國聯信托2020年投入房地產的信托資金在60家信托公司中最小,為1.22億元。

2家信托公司房地產業務規模同比壓降超50%

從增速來看,去年有47家(近8成)信托公司房地產業務規模為負增長,只有13家為正增長。

47家壓降房地產業務的信托公司中,2家壓降速度超過50%,共有3家信托公司壓降速度在30%~50%之間,11家壓降速度處于20%~30%之間,10家壓降速度處于10%~20%之間,21家壓降速度小于10%。

華宸信托和長城信托壓降速度高于50%,對比2019年投入房地產領域的信托資產規模,分別下滑了83.33%和62.16%。

下滑速度在30%~50%之間的信托公司分別為金谷信托(-43.67%)、中建投信托(-36.22%)、興業信托(-36.13%)。

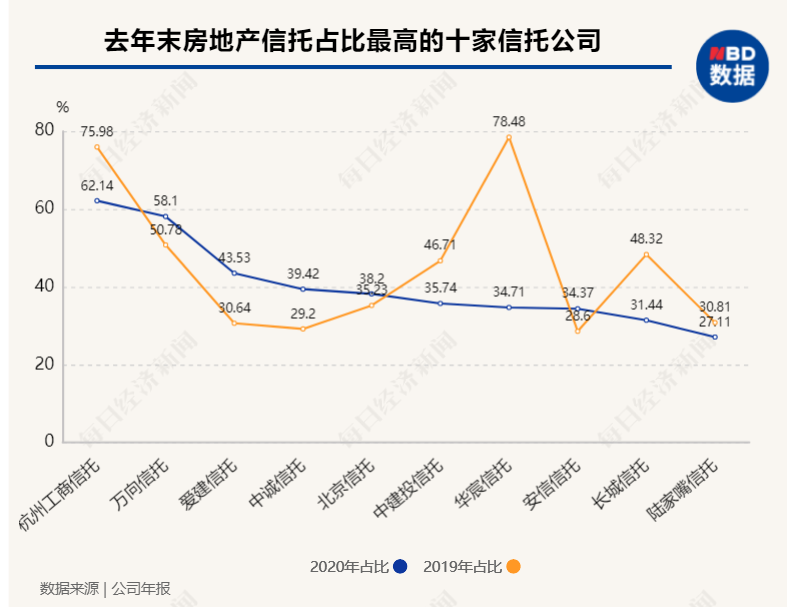

房地產信托業務壓降速度在20%~30%范圍內的有11家信托公司,其中包括杭州工商信托。而值得一提的是,杭州工商信托的房地產信托規模降幅不低,為同比下滑29.32%,但是其2020年運用于房地產領域的信托資產占比仍是60家信托公司中最高的,達到62.14%。

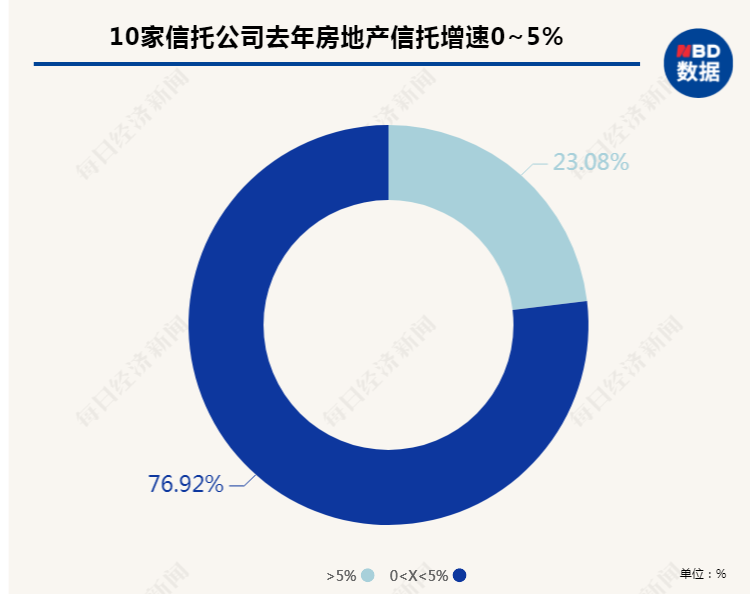

僅3家信托公司房地產業務規模增速高于5%

再來看13家房地產業務規模呈正增長的信托公司,普遍呈現微增狀態,只有3家增速高于5%,其中,西藏信托增速最快,達63.53%,中誠信托增速為12.46%,上海信托增速為7.36%。

其余10家增速都分布在0%~5%的區間,包括:北京信托(4.81%),百瑞信托(1.84%),愛建信托(0.28%),華信信托(0.1%)等。

整體來看,去年信托公司房地產信托業務是降者多、增者少、降幅大、增幅小。云南信托研究發展部在其報告中提及,2020年年初銀保監會發布《關于推動銀行業和保險業高質量發展的指導意見》(銀保監發 52號),提出要加強房地產業務的精細化管理,管理存量、控制風險。8月,房地產融資管理新規出臺,對房地產企業杠桿率設置“三道紅線”,同時,監管持續“兩壓一降”工作。

“但是依據行業調研以及觀察,可以發現信托公司拓展地產股權投資業務力度大。絕大多數的房地產集合信托都是通過股權投資和權益投資的方式運用于房地產領域,不斷提升自身參與地產業務的深度,強化自身相關的地產主動管理能力。”云南信托研究發展部在其報告中如是表示。

2家信托公司房地產業務占比超過50%

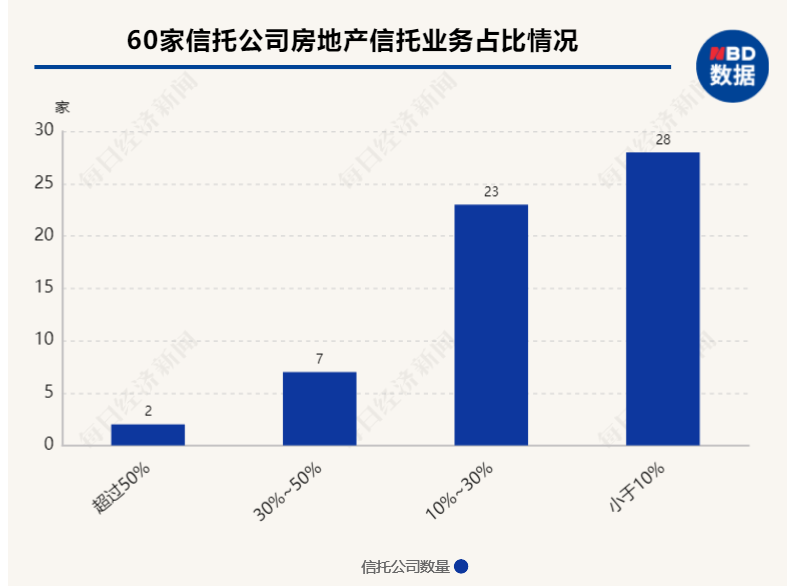

除了規模這一絕對指標,我們再來看看信托公司房地產信托業務的相對指標。從去年末60家信托公司投入房地產領域的信托資產占比來看,主要集中在30%以內。具體而言,有27家小于10%,24家處于10%~30%之間。

此外,共有2家占比超過50%,分別為杭州工商信托(62.14%)、萬向信托(58.10%)。

而占比在30%~50%之間的信托公司共有7家,分別為:愛建信托(43.53%),中誠信托(39.42%),北京信托(38.20%),中建投信托(35.72%),華宸信托(34.71%),安信信托(34.37%),長城信托(31.44%)。

未來信托公司業新的業務增長點在何處?

讓人好奇的是,在兩壓一降政策指導下,未來信托公司房地產信托業務是否會持續收縮?而信托業新的業務增長點又在何處?

一位信托業從業者告訴每經記者,考慮房地產行業隱含的金融風險較大,未來會有一個風險釋放的過程,信托公司在房地產信托展業方面會更加審慎。整體來看,房地產信托業務會面臨一個逐步收縮的態勢。

帥國讓指出,在嚴監管政策環境及防風險大背景下,房地產信托短期內依然存在壓縮空間,但其作為信托公司重要業務收入來源,短期內不會完成萎縮,可能會維持一定的比例。

提及信托業新的業務增長點,有從業人士表示:“重點在于擁抱中國的未來和潛力大的產業領域,諸如資本市場業務、綠色產業投融資等,發揮信托制度優勢,塑造可行的業務模式。”

帥國讓則認為,未來股權投資類業務、資產證券化業務會可能會有所增多。家族信托、養老信托可能會存在一定機會,過渡期內會做一些現金管理類產品。

廖鶴凱表示,信托業新的業務增長點在去年已經初現端倪,融資類業務大幅縮減后,投資類業務特別是證券投資類業務及時地補充缺口,在業務轉換過渡期,債券類業務大幅增長,股票投資領域次之,然后是基金,債券規模作為對部分傳統非標融資類業務的替代,還有較大的增長空間;股票投資作為這兩年或者說未來很長時間國家大的政策導向,信托公司也做了很多前期工作,今年也安排了密集的調研,后面相關工作還會在公司層面系統化地推進。

記者:肖世清 潘婷

編輯:廖丹

視頻編輯:朱星運

視覺:帥靈茜

排版:廖丹 馬原

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP